Расходы фирмы. Бухгалтерский и налоговый учет. Полное практическое руководство

ModernLib.Net / Феоктистов Иван / Расходы фирмы. Бухгалтерский и налоговый учет. Полное практическое руководство - Чтение

(стр. 24)

|

Автор:

|

Феоктистов Иван |

|

Жанр:

|

|

|

-

Читать книгу полностью

(2,00 Мб)

- Скачать в формате fb2

(3,00 Мб)

- Скачать в формате doc

(359 Кб)

- Скачать в формате txt

(340 Кб)

- Скачать в формате html

(3,00 Мб)

- Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38, 39, 40, 41, 42, 43, 44, 45, 46

|

|

В данном случае задолженность образовалась у налогоплательщика при осуществлении им хозяйственной деятельности, направленной на получение дохода Следовательно, затраты налогоплательщика, возникшие в результате этой деятельности, не могут быть признаны экономически неоправданными (необоснованными). В другом деле судьи также были на стороне налогоплательщика. Вердикт суда гласит: безнадежная задолженность нереальная к взысканию вследствие признания должника банкротом и его ликвидации подлежит включению в состав внереализационных расходов. Налогоплательщик имеет право перенести убыток на будущее в течение 10 лет (постановление ФАС Московского округа от 31 марта 2006 г. № КА-А40/2495-06). Ведь согласно подпункту 1 пункта 2 статьи 265 Налогового кодекса РФ в целях настоящей главы к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде в виде убытков прошлых налоговых периодов, выявленных в текущем отчетном (налоговом) периоде. Указанная норма права корреспондируется с положениями пунктов 1, 2 статьи 283 Налогового кодекса РФ, в соответствии с которыми налогоплательщики, понесшие убыток в предыдущем налоговом периоде, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее). Налогоплательщики вправе осуществить перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток. В аналогичном порядке убыток, не перенесенный на ближайший следующий год, может быть перенесен целиком или частично на следующий год из последующих девяти лет. А судьи ФАС Северо-Кавказского округа в постановлении от 17 апреля 2006 г. № Ф08-1388/2006-591А постановили: так как требования налогоплательщика не погашены в ходе конкурсного производства, он обоснованно признал задолженность сторонней организации нереальной к взысканию. Следовательно, такая задолженность относится к внереализационным расходам. При этом судьи указали следующее. В силу пункта 1 статьи 265 Налогового кодекса РФ в состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством (или) реализацией. В целях главы 25 Налогового кодекса РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде. В частности суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, суммы безнадежных долгов, не покрытые за счет средств резерва (подп. 2 п. 2 ст. 265 Налогового кодекса РФ). В силу пункта 2 статьи 266 Налогового кодекса РФ безнадежными долгами (долгами, нереальными ко взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации. Таким образом, названной нормой установлены четыре основания, по которым долги признаются безнадежными: по истечении срока исковой давности, вследствие прекращения обязательства в соответствии с гражданским законодательством из-за невозможности его исполнения, на основании акта государственного органа и в связи с ликвидацией организации. Определением арбитражного суда в отношении сторонней организации завершена процедура конкурсного производства. Последнее исключено из Единого государственного реестра юридических лиц. Из приведенных выше норм следует, что ликвидация юридического лица является достаточным основанием для признания долга безнадежным. Поскольку требования налогоплательщика не погашены в ходе конкурсного производства, налогоплательщик обоснованно признал задолженность сторонней организации нереальной к взысканию, и, следовательно, подлежащей отнесению к внереализационным расходам. Налогоплательщик правомерно уменьшил налогооблагаемую прибыль путем списания суммы дебиторской задолженности в состав внереализационных расходов в момент признания их таковыми. Срок, в течение которого налогоплательщик обязан списать дебиторскую задолженность, в законодательстве о налогах и сборах не установлен. Оснований, обязывающих налогоплательщика списывать такую задолженность исключительно в период, когда истек срок исковой давности, нормативными актами не установлено. Добавим, что убытки, в виде безнадежных долгов должны быть документально подтверждены. К такому выводу пришел ФАС Восточно-Сибирского округа в постановлении от 20 апреля 2006 г. № А19-20981/05-11-Ф02-1651/06-С1. В соответствии со статьей 252 Налогового кодекса РФ расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 Налогового кодекса РФ, убытки), осуществленные (понесенные) налогоплательщиком. При этом под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме, документально подтвержденными расходами являются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации. Как следует из решения, налоговики запросили документы, подтверждающие дебиторскую задолженность. Налогоплательщиком не были представлены запрошенные по требованиям документы в полном объеме. В связи с чем, судом на основании оценки представленных сторонами в материалы дела доказательств сделан обоснованный вывод об отсутствии документального подтверждения налогоплательщиком понесенных убытков в указанных суммах и правомерности выводов оспариваемого решения налогового органа о занижении налогоплательщиком налогооблагаемой прибыли в результате завышения внереализационных расходов.

11.1.3. Сумма НДС по безнадежному долгу

Безнадежные долги за реализованные товары (работы, услуги) списывают в уменьшение доходов. В бухгалтерском учете вся сумма долга, включая налог на добавленную стоимость, списывается на счет 91 «Прочие доходы и расходы». А как поступить в налоговом учете? Следует ли учесть в целях налогообложения прибыли НДС, содержащийся в сумме безнадежного долга?

Налоговики считают, что НДС по списанной дебиторской задолженности при налогообложении не учитывается. Однако Налоговый кодекс РФ не содержит требований о том, чтобы при формировании налогооблагаемой прибыли и включении дебиторской задолженности во внереализационные расходы плательщик исчислял сумму этой задолженности без учета налога на добавленную стоимость.

В соответствии с подпунктом 2 пункта 2 статьи 265 Налогового кодекса РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, – суммы безнадежных долгов, не покрытые за счет средств резерва. Право на включение в состав внереализационных расходов безнадежной дебиторской задолженности с учетом НДС подтверждено в определении Конституционного Суда РФ от 12 мая 2005 г. № 167-О.

Ведь факт неполучения налогоплательщиком оплаты от реализации товаров (работ, услуг) не исключает возможности взимания НДС, который, как и другие налоги, в принципе, должен уплачиваться за счет собственных средств налогоплательщика. В случаях отсутствия оплаты покупателем товара, работы или услуги, в стоимость которых включается НДС, налогоплательщик вправе использовать предусмотренный налоговым законодательством компенсационный механизм в виде реализации права на уменьшение налоговой базы по налогу на прибыль на сумму убытков от списания сомнительных долгов, включая начисленную сумму НДС.

Таким образом, налогоплательщик имеет право в налоговом учете при расчете налога на прибыль учесть НДС, относящийся к безнадежному долгу. К такому же выводу приходят и суды. В качестве примера можно привести постановление ФАС Центрального округа от 20 марта 2006 г. № А09-19604/04-12.

11.2. Резерв по гарантийному ремонту и гарантийному обслуживанию

Согласно подпункту 9 пункта 1 статьи 264 Налогового кодекса РФ затраты на гарантийный ремонт относят на прочие расходы. Этот же подпункт позволяет создать в налоговом учете резерв расходов по гарантийному ремонту. Так вот порядок создания такого резерва прописан в статье 267 Налогового кодекса РФ. Создавать такой резерв могут не только производители, но и торговые предприятия, которые принимают на себя обязательства по гарантийному обслуживанию реализованных товаров. В резерв отчисляется определенный процент от стоимости реализуемых товаров. Фирмы, которые реализуют товары с гарантией не первый год, рассчитывают этот процент как отношение затрат на гарантийный ремонт к общей сумме выручки без учета налога за три предыдущих года или за тот срок, в течение которого фирма предоставляет гарантии, если он меньше трех лет. Расходы на гарантийный ремонт списывают за счет резерва. Если же этой суммы недостаточно, чтобы покрыть все издержки, то расходы на ремонт можно учесть при расчете налога на прибыль сразу, не дожидаясь конца года. Неиспользованный же остаток резерва переносится на следующий год. Фирмы, продающие товар с гарантией не первый год, рассчитывают этот процент по такой формуле:

ПО = ГР: В,

где ПО – процент отчислений в резерв; ГР и В – соответственно расходы на гарантийный ремонт и выручка (без НДС) за три предыдущих года или за тот срок, в течение которого фирма предоставляет гарантии, если он меньше трех лет.

ПРИМЕР

Организация торгует бытовой техникой. На каждый проданный прибор покупателю выдают гарантию на один год помимо гарантийных обязательств, которые на себя принимают производители.

В 2006 г. организация решила создать в налоговом учете резерв расходов по гарантийному ремонту.

За 2003–2005 гг. на гарантийный ремонт организация истратила 500 000 руб. За тот же период выручка от реализации составила 10 000 000 руб (без НДС). Процент отчислений в резерв 2006 г. равен:

500 000 руб.: 10 000 000 руб. х 100 % = 5 %.

В 2006 году выручка от реализации бытовой техники составила 6 000 000 руб. (без НДС). Поэтому в резерв было отчислено 300 000 руб. (6 000 000 руб. х 5 %). Фактические же расходы на ремонт составили 299 000 руб.

В 2007 году организация вновь решила резервировать средства на гарантийный ремонт. Процент отчислений составил 4,9 процента.

От резерва, созданного в 2006 году, осталось 1000 руб. (300 000–299 000). Эту сумму можно учесть при резервировании средств на гарантийный ремонт в 2007 году.

Предположим, что в январе выручка от реализации составила 300 000 руб. Приходящийся на эту сумму резерв равен 14 700 руб. (300 000 руб. х 4,9 %). Но поскольку на 2007 год переносится остаток резерва 2006 года, в состав расходов по резервированию в январе можно списать только 13 700 руб. (14 700 – 1000).

Организации, которые только начали предоставлять гарантии в текущем году, рассчитывают сумму резерва по-другому. Для них размер резервных отчислений зависит от объема планируемых расходов на гарантийный ремонт. В конце первого года резервирования весь неиспользованный остаток резерва необходимо включить во внереализационные доходы.

11.3. Резервы предстоящих расходов,

направляемых на цели, обеспечивающие социальную защиту инвалидов

Резервы предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов, вправе создавать общественные организации инвалидов, а также организации, использующие труд инвалидов. К последним относятся организации, в которых численность инвалидов составляет не менее 50 процентов среднесписочной численности персонала, а доля расходов на оплату их труда в общем объеме выплат работникам – не менее 25 процентов. В среднесписочную численность работников не включаются инвалиды, работающие по совместительству, договорам подряда и другим гражданско-правовым договорам (п. 38 ст. 264 Налогового кодекса РФ).

11.3.1. Алгоритм

1. Установим период формирования резерва (далее – запланированный период). 2. Определим сумму предстоящих расходов на цели, обеспечивающие социальную защиту инвалидов (СР). Эта сумма рассчитывается согласно программам (сметам), утвержденным организацией. 3. Вычислим величину налогооблагаемой прибыли за текущий отчетный (налоговый) период (НП) без учета резерва. 4. Найдем величину 30-процентного ограничения предельной суммы отчислений в резерв (ОРlim):

ОРlim = НП х 30 %.

5. Рассчитаем сумму отчислений в резерв (ОР). Она не должна превышать: 1) 30 % налогооблагаемой прибыли, полученной в текущем периоде, то есть ОР<ОРlim; 2) сумму предстоящих расходов на цели социальной защиты инвалидов по смете (СР), то есть ОР<СР. 6. Определим величину фактических расходов на цели социальной защиты инвалидов (ФР). Этот показатель формируется на основании документов налогового учета, подтверждающих фактические расходы. 7. По окончании запланированного периода проведем инвентаризацию резерва. Найдем разницу (Р) между суммой созданного резерва (ОР) и суммой фактических расходов на цели социальной защиты инвалидов (ФР):

Р = ОР – ФР.

8. Отрицательная разница (Р ‹0) включается в состав внереализационных расходов на конец отчетного (налогового) периода, положительная (Р› 0) – в состав внереализационных доходов. 11.3.2. Пояснения к алгоритму Цели, обеспечивающие социальную защиту инвалидов, определены в пункте 38 статьи 264 Кодекса. Это: – улучшение условий и охраны труда инвалидов; – создание и сохранение рабочих мест для инвалидов (закупка и монтаж оборудования, в том числе организация труда рабочих-надомников); – обучение (в том числе новым профессиям и приемам труда) и трудоустройство инвалидов; – изготовление и ремонт протезных изделий; – приобретение и обслуживание технических средств реабилитации (включая приобретение собак-проводников); – санаторно-курортное обслуживание инвалидов, а также лиц, сопровождающих инвалидов I группы и детей-инвалидов; – защита прав и законных интересов инвалидов; – мероприятия по интеграции инвалидов в общество (включая культурные, спортивные и другие подобные мероприятия); – обеспечение инвалидам равных с другими гражданами возможностей (включая транспортное обслуживание лиц, сопровождающих инвалидов I группы и детей-инвалидов); – приобретение и распространение среди инвалидов печатных изданий общественных организаций инвалидов; – приобретение и распространение среди инвалидов видеоматериалов с субтитрами или сурдопереводом; – взносы, направленные организациями на содержание общественных организаций инвалидов. Резерв создается на основании программ, самостоятельно разработанных организацией. Решение о его создании закрепляется в учетной политике для целей налогообложения. К положению об учетной политике прилагаются утвержденные организацией сметы, в которых отражаются планируемые расходы организации на программу социальной защиты инвалидов. Таким образом, создать резерв, например, в середине налогового периода нельзя. Организация, которая приняла решение о создании резерва, фактические расходы на цели социальной защиты инвалидов списывает только за счет резерва. Резерв создается на срок не более пяти лет. Об этом гласит пункт 1 статьи 267.1 Налогового кодекса РФ. Сумма отчислений в резерв учитывается в составе внереализационных расходов по состоянию на последний день отчетного (налогового) периода. Такова норма п. 3 ст. 267.1 Налогового кодекса. Она противоречит норме пункта 39.2 статьи 264 Налогового кодекса РФ, согласно которой расходы на формирование резерва предстоящих расходов на цели социальной защиты инвалидов отражаются в составе прочих расходов. Официальную позицию по данному вопросу Минфин России пока не высказал. В любом случае расходы на формирование резерва включаются в состав расходов организации. Организация, создавшая резерв предстоящих расходов на цели соцзащиты инвалидов, должна ежегодно проводить его инвентаризацию в течение запланированного периода. Это связано с тем, что в соответствии с пунктом 5 статьи 267.1 Кодекса налогоплательщики, формирующие такой резерв, по окончании налогового периода обязаны представлять в налоговые органы отчет о целевом использовании указанных средств. Если организация израсходовала эти средства не по целевому назначению, их сумма включается в налоговую базу того налогового периода, в котором имело место их нецелевое использование. Последняя инвентаризация проводится по окончании запланированного периода. Организация сравнивает сумму фактических расходов на цели социальной защиты инвалидов с суммой созданного резерва. Если сумма созданного резерва окажется меньше фактических расходов, разница включается в состав внереализационных расходов. Может случиться так, что налогоплательщик в течение запланированного периода израсходует сумму резерва не полностью. Тогда остаток неиспользованного резерва учитывается в составе внереализационных доходов текущего отчетного (налогового) периода.

ПРИМЕР

В ООО «Дельта» работники-инвалиды составляют 55 процентов от численности персонала, а доля расходов на оплату их труда в расходах на оплату труда по организации в целом – 25 процентов. ООО «Дельта» в течение налогового периода уплачивает ежемесячные и квартальные авансовые платежи.

В учетной политике организации на 2006 г. предусмотрено создание резерва предстоящих расходов на цели, обеспечивающие социальную защиту инвалидов. Резерв создается сроком на 1,5 года.

Организация утвердила программу на санаторно-курортное обслуживание инвалидов. Планируемые расходы на ее реализацию (по смете) составляют 300 000 руб.

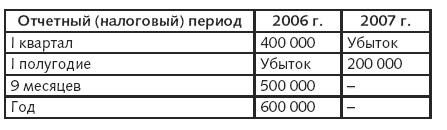

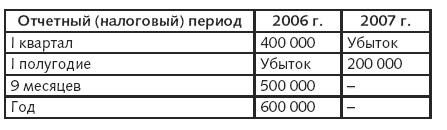

Данные о налогооблагаемой прибыли ООО «Дельта» (без учета отчислений в указанный резерв) представлены в таблице.

Таблица

Фактические расходы на цели социальной защиты инвалидов согласно утвержденной программе (смете) составили: – в 2006 г. – 150 000 руб.; – в 2007 г. – 170 000 руб.

Отчисления в резерв в 2006 году

Рассчитаем показатель 30-процентного ограничения суммы отчислений в резерв за I квартал 2006 г.:

400 000 руб. х 30 % = 120 000 руб.

Поскольку полученная величина меньше суммы предстоящих расходов на цели социальной защиты инвалидов по смете (120 000 руб. ‹300 000 руб.), сумма отчислений в резерв в I квартале составляет 120 000 руб. Эту сумму организация 31 марта 2006 г. включает в состав внереализационных расходов.

По итогам полугодия организация не может произвести отчисления в резерв, так как получен убыток.

По итогам 9 месяцев в резерв можно включить 150 000 руб. (500 000 руб. х 30 %). Однако 120 000 руб. уже отчислено в резерв в I квартале. Поэтому по итогам 9 месяцев отчисления в резерв составят 30 000 руб. (150 000 руб. – 120 000 руб.). При этом общая сумма отчислений в резерв за 9 месяцев – 150 000 руб. (120 000 руб. + + 30 000 руб.) – также не превышает сумму расходов по смете (150 000 руб. ‹300 000 руб.).

По итогам года организация включает в резерв 30 000 руб. (600 000 руб. х 30 % – 150 000 руб.).

Суммы отчислений в резерв по итогам текущих отчетных периодов, а также налогового периода учитываются в составе внереализационных расходов.

По окончании налогового периода ООО «Дельта» проводит инвентаризацию резерва за 2006 г. По ее результатам выявлено:

– отчисления в резерв составили 180 000 руб. (120 000 руб. + + 30 000 руб. + 30 000 руб.);

– покрыто расходов на цели социальной защиты инвалидов за счет созданного резерва – 150 000 руб.;

– остаток резерва равен 30 000 руб. (180 000 руб. – 150 000 руб.).

Остаток резерва в сумме 30 000 руб. переносится на 2007 г.

Отчисления в резерв в 2007 году

В I квартале 2007 г. организация не может произвести отчисления в резерв, так как в этом отчетном периоде получен убыток.

Сумма отчислений в резерв по итогам I полугодия не должна превышать 30 % полученной в текущем периоде (в 2007 г.) налогооблагаемой прибыли, то есть 60 000 руб. (200 000 руб. х 30 %). Кроме того, общая сумма отчислений в резерв не может превышать запланированной (300 000 руб.). В 2006 г. в резерв включено 180 000 руб. Следовательно, сумма отчислений в I полугодии 2007 г. не должна быть больше 120 000 руб. Рассчитанная сумма 30-процентного ограничения меньше (60 000 руб. ‹120 000 руб.). Поэтому в резерв включается 60 000 руб.

По окончании запланированного периода по состоянию на 30 июня ООО «Дельта» проводит инвентаризацию резерва.

Фактические расходы организации на цели социальной защиты инвалидов за 2006 и 2007 гг. составляют 320 000 руб. (150 000 руб. + + 170 000 руб.).

Сумма созданного резерва равна:

180 000 руб. + 60 000 руб. = 240 000 руб.

Разница между суммой фактических расходов на реализацию программы социальной защиты инвалидов и суммой созданного резерва – 80 000 руб. (320 000 руб. – 240 000 руб.) – учитывается в составе внереализационных расходов на конец отчетного периода – I полугодия 2007 г.

ГЛАВА12

Командировочные

В соответствии со статьей 166 Трудового кодекса РФ служебной командировкой признается поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. При этом служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются. Во избежание трудовых споров разъездной характер работы должен быть указан в трудовом договоре.

Согласно подпункту 12 пункта 1 статьи 264 Налогового кодекса РФ к прочим расходам, связанным с производством и реализацией, относятся следующие расходы на командировки:

– проезд работника к месту командировки и обратно к месту постоянной работы;

– наем жилого помещения. По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

– суточные или полевое довольствие в пределах норм, утверждаемых Правительством Российской Федерации;

– оформление и выдача виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

– консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы.

Как следует из вышеизложенного, Налоговый кодекс РФ для целей исчисления налога на прибыль организаций в части командировочных расходов нормирует только суточные и полевое довольствие. Все остальные командировочные расходы не нормируются.

В то же время для принятия командировочных расходов при исчислении налога на прибыль следует обратить внимание на статью 252 Налогового кодекса РФ. В этой статье сказано, что расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. При этом под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме, а под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо в соответствии с обычаями делового оборота в том государстве, где такие расходы были произведены или документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Другими словами, с этого года организации смогут уменьшать налогооблагаемую прибыль на основании любых документов, так или иначе подтверждающих произведенный расход.

Следует также отметить, что налоговики настаивают: командировочные расходы включаются в затраты предприятия, принимаемые для целей налогообложения, только при условии их связи с производственным процессом предприятия.

При этом арбитражной практикой (постановления ФАС Московского округа от 13 марта 2002 г. № КА-А40/1219-02 и от 29 января 2001 г. № КА-А40/6458-00) указывается, что производственный характер командировки и ее целесообразность определяются, в частности, внутренними документами, утвержденными руководителем. Такими документами могут быть, например, приказы, а также оформленные в соответствии с установленными требованиями командировочные удостоверения, отчеты о результатах командировок, акты выполненных работ, переписка с российскими и иностранными фирмами, договоры с организациями, в которые направлялись работники, телефонограммы или данные АТС, свидетельствующие о неслучайном выборе пунктов командировок, заключенные контракты на поставку товаров, а также первичные платежные документы, подтверждающие затраты на командировки.

По непроизводственным командировкам затраты для целей налогообложения не учитываются. Непроизводственные командировки следует отличать от тех, которые не дали конкретного результата. Например, сотрудник был направлен в командировку для заключения договора покупки или продажи товара, однако договор заключен не был. Такая командировка носит производственный характер вне зависимости от достигнутого результата (постановление ФАС Центрального округа от 21 октября 1999 г. № 81/10, постановление ФАС Московского округа от 27 июня 2001 г. по делу № КА-А40/1255-01).

Таким образом, для целей исчисления налоговой базы по налогу на прибыль предприятие может включить понесенные командировочные расходы без каких-либо ограничений (за исключением суточных и полевого довольствия) при условии их документального подтверждения и производственной направленности.

12.1. Расходы на проезд

12.1.1. Командировка по России

Расходы по проезду к месту служебной командировки и обратно к месту постоянной работы (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов, расходы за пользование в поездах постельными принадлежностями) – в размере фактических расходов, подтвержденных проездными документами, но не выше:

– железнодорожным транспортом – в купейном вагоне скорого фирменного поезда;

– водным транспортом – в каюте V группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте II категории речного судна всех линий сообщения, в каюте I категории судна паромной переправы;

– воздушным транспортом – в салоне экономического класса;

– автомобильным транспортом – в автотранспортном средстве общего пользования (кроме такси);

– при отсутствии проездных документов, подтверждающих произведенные расходы, – в размере минимальной стоимости проезда;

– железнодорожным транспортом – в плацкартном вагоне пассажирского поезда;

– водным транспортом – в каюте X группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте III категории речного судна всех линий сообщения;

– автомобильным транспортом – в автобусе общего типа.

Командированному оплачиваются расходы на проезд к месту командировки и обратно, к месту постоянной работы воздушным, железнодорожным, водным и автомобильным транспортом общего пользования. При этом уточнено, если, например, станция находится за чертой населенного пункта, то оплачивается проезд до нее транспортом общего пользования. Так сказано в пункте 12 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 7 апреля 1988 г. № 62 «О служебных командировках в пределах СССР» (далее – Инструкция). То есть согласно указанному документу местом командировки понимается именно населенный пункт, в который командирован сотрудник. К такому же выводу пришел и ФАС Северо-Западного округа в постановлении от 10 февраля 2004 г. № А66-6196-03. Поэтому судьи отказали учесть в составе расходов затраты по проезду в метро от вокзала к зданию организации, куда были командированы сотрудники, расположенному в этом же городе. Судьи рассуждали так. Местом назначения командированного признается город Москва. Поэтому ни о каком возмещении расходов по проезду сотрудников в метро говорить не приходится. Такие расходы включаются в суточные.

Обращают судьи также внимание и на обоснованность расходов. Скажем, если сотрудник может добраться до места командировки прямым поездом, а вместо этого покупает билеты на самолет через транзитный аэропорт, такие расходы вряд ли могут считаться оправданными. К такому выводу пришли судьи ФАС Западно-Сибирского округа в постановлении от 15 ноября 2005 г. № Ф04-7834/2005(16898-А27-32), Ф04-7834/2005(16904-А27-32). В деле сотрудник купил билет на самолет из Новокузнецка в Тюмень через Москву. Тогда как прямой переезд на поезде в купе обошелся бы на порядок дешевле.

12.1.2. Командировка за рубеж

При определении нижнего предела размеров возмещения расходов на проезд командированного работника за рубеж следует руководствоваться Постановлением Правительства РФ от 20 декабря 2002 г. № 911 «О гарантиях и компенсациях работникам, направляемым на работу в представительства Российской Федерации за границей» (далее – Постановление № 911).

Так, командированным за границу работникам возмещаются следующие расходы по проезду к месту служебной командировки и обратно, к месту постоянной работы (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов, расходы за пользование в поездах постельными принадлежностями) в размере фактических расходов, подтвержденных проездными документами, но не выше стоимости проезда:

Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38, 39, 40, 41, 42, 43, 44, 45, 46

|

|