|

|

Популярные авторы:: Андерсон Пол Уильям :: Эллисон Харлан :: Говард Роберт Ирвин :: Лавкрафт Говард Филлипс :: Ломер Кит :: Дойл Артур Конан :: Гилберт Честертон :: Ламур Луис :: Желязны Роджер :: БСЭ Популярные книги:: Справочник по реестру Windows XP :: Бурый волк :: Последний коммунист :: Дунайский лоцман :: Шотландский лев :: Тень в зеркале :: Снежная страна :: Злой гений Нью-Йорка [Дело Епископа] :: Лопатка :: Смерть, какую ты заслужил |

Религия Денег или Лекарство от Рыночной ЭкономикиModernLib.Net / Философия / Неведимов Дмитрий / Религия Денег или Лекарство от Рыночной Экономики - Чтение (стр. 21)

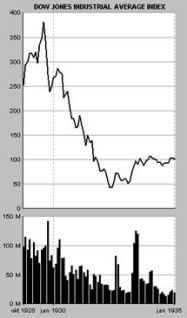

Сам гуру в абсолютном выигрыше — ведь он уже не просчитывает поведение большего дурака, а задаёт это поведение. * * * Ещё один признак спекуляции — появление огромного количества теорий о том, какие факторы влияют на котировки в пирамиде. Многие из этих теорий носят фантастический и гротескный характер. Например, теория о том, как количество шипящих букв в названии корпорации влияет на стоимость её акций. С другой стороны, как и в случае с гуру, если все согласятся, что будут расти акции на букву «X», и начнут скупать эти акции, то акции на букву «X» действительно будут расти, что подтвердит теорию. Отсюда во время спекуляций корпорации начинают срочно менять свои названия на модные. Практически любая компания в конце 1990-х обязана была иметь в названии сочетание «.com». Эта приставка автоматически добавляла к её стоимости несколько десятков или сотен миллионов долларов. Замечательным примером является компания funerals.com (похороны.com), которая занималась организацией через Интернет похорон. Их девиз — «Мы вернём веселье в похороны» (We are going to put the fun back into funerals). * * * Один из признаков большой пирамиды — необычайно широкий интерес к узкотехническим компаниям деятелей поп-культуры, кино, музыки и прочих знаменитостей, которые неожиданно оказываются в числе основателей этих компаний. Это происходит вследствие того, что для привлечения к себе внимания, новые компании заранее раздают свои акции киноактёрам и поп-дивам. После этого во всех новостях объявляется, что на бирже начинаются торги акциями компании, которой владеет знаменитый поп-идол. Естественно, что знаменитости получают акции в подарок или с очень большой скидкой. Вечное процветание Во времена эйфории теория большего дурака начинает работать в счёте на минуты. Появляется широкая прослойка дэй-трейдеров, то есть людей, которые покупают и продают акции в течение нескольких часов или минут. Их кредо в том, чтобы просто бежать на шаг впереди толпы. Они смотрят телевизор или читают утренние газеты, и немедленно покупают акции той корпорации, которая была просто упомянута в положительном свете в новостях [237]. Расчёт делается на то, что в течение дня на эти новости среагирует масса, и акции подрастут [238]. Абсолютным чемпионом в категории большего дурака во время последнего бума стала компания Priceline.com. Её бизнес-модель состояла в следующем. Priceline через свой Интернет-сайт предлагала билеты на авиарейсы разных авиакомпаний. При этом посетитель веб-сайта сам мог назначить цену на авиабилеты, например, сказать, что он готов заплатить 90 долларов за перелёт из Нью-Йорка в Майами. Сайт подбирал ему какой-нибудь вариант, обычно не очень удобный, с пересадками, но за названную цену. У авиакомпаний всегда остаётся какое-то количество непроданных мест, поэтому они сбрасывали эти худшие места в Priceline по дешёвой, но не очень дешёвой цене, чтобы не повредить своим основным продажам билетов. Priceline даже приплачивала за эти билеты, чтобы запустить свой бизнес, то есть она продавала товар дешевле, чем покупала. Какова же была рыночная стоимость Priceline.com? Она была больше, чем рыночная стоимость трёх крупнейших авиакомпаний США [239] вместе взятых. К чести Priceline, после коллапса рынка она не разорилась. Правда, упала в цене — примерно в 150 раз. В целом в результате биржевых крахов акции тех компаний, которые не разоряются, падают в цене вдвое, а при сильных депрессиях, как Великая депрессия — в 5.5 раза (с учётом дефляции, номинально — в 9 раз). С 2000-го года по 2003-й технологические акции упали в цене в 4.5 раза, а количество разорившихся крупных Интернет-компаний подошло к тысяче. * * * Что будет следующей большой игрой на бирже? Видимо, акции борделей. В Австралии в 2003 году на биржу вышел первый «шестизвёздочный» бордель. За первый день торгов его акции поднялись в цене в 2.2 раза. Он планирует инвестировать собранный капитал в создание «секс-диснейленда». Это рынок с бесконечными и явно недооцененными возможностями. Что станет заменой пирамиды недвижимости? Наверное, спекуляции местами на кладбищах. Кладбищ в престижных местах мало, отмирание стареющего населения Орды предстоит массовое. Уже можно начинать торги за могилы в местах, наиболее соответствующих статусу и состоянию. Комбинированные спекуляции Как мы отмечали, для массового производства просто необходимо массовое перераспределение капитала. После окончания первоначального дележа богатства такое массовое перераспределение возможно или через спекулятивные пузыри, или через войну. Как мы увидели, весь XIX век в истории США был сплошной последовательностью спекуляций, обвалов и депрессий. В Европе шли примерно те процессы, но не в столь чистом виде, поскольку они проходили на фоне войн и революций. Мы также увидели, что наибольший эффект имеют комбинированные пирамиды акций, долга и недвижимости. Давайте посмотрим, как обстояли дела в XX веке. * * * За депрессией 1907 года последовал взлёт производства, работавшего на Первую мировую войну. После войны прошёл закономерный спад, который сменился веком процветания и огромной спекуляцией 1920-х годов. Она закончилась полным крахом в 1929 году и Великой депрессией, из которой США вышли только благодаря Второй мировой войне. Ниже мы рассмотрим Великую депрессию подробно. Тридцать лет американцы с ужасом относились к Уолл-Стрит. Но к концу 1950-х годов сменились поколения, память ослабла, и в 1960-е раздулся очередной биржевой и долговой пузырь, который громко лопнул, закончившись девальвацией доллара и отменой золотого стандарта в 1971 году [240]. В 1970-е прошли в глубокой рецессии, при сильной инфляции и массовой безработице. Спекуляции велись на золоте и серебре, которые прыгали в цене в пять-десять раз. Как мы знаем, спекуляции на накопительных товарах мало стимулируют производство. В 1980-е годы, с приходом к власти Р.Рейгана и М.Тэтчер, были отменены многие регуляторы, введённые после Великой депрессии. Началась строительство крупных пирамид акций, долга и недвижимости. Пирамида акций лопнула осенью 1987 года. Следом за ней к 1989 году закончилась банкротством пирамида долгов сберегательных союзов (Savings and Loans). Эти союзы брали взаймы для того, чтобы купить корпорации, разделить их на части, а потом продать части по одиночке дороже, чем они были куплены оптом [241]. Чтобы предотвратить массовые банкротства миллионов американцев, для чистки сберегательных союзов пришлось истратить не менее 200 миллиардов долларов из налогов. Эти обвалы привели к рецессии начала 1990-х, которая закончилась, когда начался рост пузыря технологических и Интернет-акций. По размерам и массовости эта спекуляция сопоставима только с бумом 1920-х годов. Интернет-пузырь лопнул весной 2000 года. Обратите внимание на размеры активов, которые компании просто списали в результате этого обвала. Например, AOL Time Warner списала порядка 100 миллиардов долларов, WorldCom — 80 миллиардов долларов. Естественно, что не было ни пожара, ни наводнения, которые бы вдруг уничтожили имущество этих компаний. Просто компании сначала думали, что у них есть эта собственность, а теперь они думают, что её нет [242]. В начале 2001 года жрецам религии денег удалось быстро запустить пирамиду недвижимости и ускорить пирамиду государственного долга. Одновременно увеличилась реальная зарплата американцев за счёт резкого снижения выплат по ипотеке. Эти меры несколько сгладили эффект спада в экономике. Но к началу 2003 года пирамида недвижимости стала явно выдыхаться, а акции компаний так и не росли в цене. Как и в 1930-е, выходом стала война. История Великой депрессии Великая депрессия в 1930-е годы охватила весь мир (за исключением СССР), и стала непосредственной причиной Второй мировой войны. На сегодняшний день она является самым сильным кризисом религии денег. В нём очень хорошо отразились все те закономерности, о которых мы говорили выше. Цветущие 1920-е В 1920-е годы экономика США переживала подъём. Она сравнительно легко пережила спад, наступивший в 1919 году после того, как иссякли военные заказы. Локомотивом роста стала автомобильная промышленность. Производство автомобилей с 1.9 миллиона штук в 1919 году возросло до 4.3 миллиона в 1926-м и до 5.6 миллиона в 1929 году [243]. За автомобилями следовала и остальная промышленность. Индекс общего производства вырос с 67 единиц в 1921 году, до 100 в 1923-25 годах и до 126 в 1929 году. До 1925-го года в основе роста лежали долговые пирамиды, которые носили довольно умеренный характер. Это были доступный лизинг автомобилей для населения Америки и большие кредитования восстанавливавшейся после войны Европы. Главным получателем американских денег была Германия, которая выплачивала военные репарации Англии и Франции. Американские займы были для Германии единственной возможностью справиться с огромными репарационными платежами. Под высокий процент Германия получала американские деньги, переводила их в Англию и Францию, а те, в свою очередь, расплачивались с США по долгам, сделанным во время войны. Таким образом, с одной стороны, как и в любой хорошей пирамиде деньги просто совершали круговорот, с другой стороны — происходило постоянное движение капитала, которое обеспечивало спрос на продукцию американской промышленности. Следующий толчок перераспределению капитала и росту экономики дала спекуляция недвижимостью во Флориде, организованная в 1925 году знаменитым Чарльзом Понзи. Участки флоридской земли выкупались у фермеров, разбивались на очень маленькие лоты и продавались по новой высокой цене, но всего за 10 процентов наличными, остальное — в кредит. По всей стране развернулась маркетинговая компания, рекламировавшая Флориду как новую Американскую Ривьеру. Земля быстро росла в цене. Стоимость лота удваивалась, утраивалась и учетверялась в течение нескольких месяцев. Начался строительный бум. Железные дороги перестали справляться с перевозками стройматериалов. 90 процентов покупателей земли не собирались жить во Флориде, им просто хотелось легко разбогатеть на перепродаже. Конец этому благополучию положил ураган, прошедший во Флориде 18 сентября 1926 года. Погибло около четырёхсот человек, а десятки красивых яхт были выброшены на улицы Майами. Флорида вдруг перестала быть привлекательной, и большинство спекулянтов разорилось. Но почувствовав вкус лёгких денег, американцы не собирались останавливаться. Биржевой бум В 1927 году индексы акций на бирже начали стабильно расти. Ситуация улучшалась тем, что были снижены проценты по кредитам. Свободные деньги в больших объёмах начали стекаться на биржи. Весной 1928 года количество акций, участвовавших в торгах, увеличивалось на 20-25 процентов в месяц. Стоимость акций росла на глазах. Стремясь заработать, банки и страховые компании начали активно вкладывать свои деньги и деньги, вверенные им клиентами для хранения, в биржевой рынок. Сотнями возникали инвестиционные трасты, прообраз нынешних паевых фондов. За 1928 год рост стоимости акций составил в среднем 35 процентов. Отдельные корпорации выросли в цене в 3-4 раза. Американцы не сомневались, что наступила эра всеобщего процветания и бесконечного благоденствия. Множество частных спекулянтов покупали акции в долг. Те банки, которые непосредственно не вкладывали в акции, наживались на кредитовании спекулянтов. Пока акции росли в цене быстрее, чем росли долги, отдавать кредиты было легко. Следует помнить, что в те годы жёстко соблюдался золотой стандарт, и каждому доллару, вложенному в биржу, соответствовало золото в хранилище банка. Спрос на кредит настолько возрос, что его стоимость прыгнула с 5 до 12 процентов годовых. Это вызвало поднятие ставок по всему миру. Весна и лето 1929 года стали пиком эйфории. Стоимость акций росла на 10 процентов за один месяц; стоимость отдельных корпораций выросла за лето в полтора-два раза. Помимо Нью-Йорка, биржи возникли в других городах Америки; информацию о котировках они получали в реальном времени по телеграфу. Деньги потекли в Америку со всего мира. Размеры кредитов, выдаваемых брокерам, росли ежедневно. В июне начался спад промышленного производства, вызванный тем, что все деньги уходили на биржу. Обвал Падение биржи началось 24 октября 1929 года. К 29 октября акции стали сбрасывать панически. За один день было потеряно всё «богатство», которое было «создано» за год. Тут же началась массовая продажа акций, купленных в долг, чтобы покрыть возникшие дефициты [244]. Это вызвало ещё более сильное падение цен. К середине ноября акции в целом упали в цене в 2 раза по сравнению с сентябрём. К весне 1930 начался некоторый подъём, который сменился новым спадом. Акции продолжали падать до 1932 года, когда их стоимость составила 11 процентов от пика.  Индекс Доу-Джонса в 1928 — 1935 годах. В нижней части графика - объёмы торгов в миллионах штук акций. Сброс акций по пониженным ценам не мог покрыть убытком по долгам. Началось массовое разорение банков. Прошло три волны банкротств — в 1930, 1931 и 1933 годах, в результате которых закрылось более 9 000 банков, от чего пострадали уже не спекулянты, а обычные вкладчики. Банкротство банков вызвало резкое сокращение количества денег, которые находились в обороте. Цены на товары пошли вниз. Тут же начало сокращаться производство, падать импорт и экспорт. Дефляция составила 40 процентов, а по некоторым товарам — до 60-70 процентов. Американские банки, испугавшись дальнейших банкротств, остановили выдачу кредитов Германии. Это усугубило внутреннюю ситуацию с производством в Америке, поскольку убрало платёжеспособный спрос на американские товары в Европе. Одновременно прекращение американских кредитов парализовало торговлю и производство внутри Европы, поскольку Германия была не в состоянии выплачивать репарации самостоятельно. В 1931 году начали разоряться немецкие и австрийские банки. Возникла паника в Германии, которая привела к новым банкротствам. В июле 1931 года были временно закрыты все немецкие банки. В сентябре 1931 года из золотого стандарта вышла Великобритания, что вызвало панику по всему миру и массовый обмен долларов на золото, что ещё сильнее сократило количество денег в обращении. Стремясь стимулировать внутреннее производство, все страны Европы и США начали вводить высокие пошлины на импортные товары. В результате экспорт в целом стал невыгоден, производство снизилось ещё сильнее. За два года депрессия охватила все страны мира, кроме СССР. Первые годы депрессии Биржевая лихорадка продолжалась всего два года, но последствия обвала были катастрофическими. К 1932 году производство в США упало почти в 2 раза по сравнению с 1929 годом. Заметим, что войны не было, никто не атаковал США, никто не препятствовал их торговле, не возникало никаких проблем и с поставками сырья. Депрессия была чисто религиозным кризисом. При дефляции, когда товары дешевеют с каждым днём, нет никакого смысла покупать или производить сегодня то, что завтра будет дешевле. Снижение цен на товары означало относительное повышение цены золота. Богатые становились богаче, просто сидя на своём сундуке. К концу 1920-х годов концентрация капитала в США достигла сильнейших пропорций. Между 1923 и 1929 годом производительность труда в промышленности выросла на 32 процента, а заработная плата — всего на 8 процентов. Зато прибыли корпораций выросли на 62 процента. В 1929 году двести крупнейших корпораций США контролировали половину всей промышленности. У 80 процентов семей американцев вообще не было сбережений, а верхние 2.3 процента иерархии владели 66 процентами сбережений. Самые верхние 0.1 процента, или всего 24 000 семей, владели 34 процентами всех сбережений. Естественно, что для 2.3 процента населения, у которых сосредоточилось всё золото, нет необходимости разворачивать массовое производство. В конце 1920-х годов порядка 60-80 процентов дорогих покупок, таких как автомобиль или радиоприёмник, осуществлялось рабочими в долг. При разраставшейся безработице кредитование прекратилось. Обнищание в городах привело к падению спроса на сельскохозяйственную продукцию и к снижению цен на неё. Это вызвало массовое разорение фермеров, которые не смогли делать выплаты по кредитам, полученным на покупку земли, тракторов и прочего оборудования. Что, в свою очередь, вызвало дальнейшее банкротство банков, поскольку заложенные в них фермы тоже обесценились. По сравнению с 1929 годом, к 1933 году инвестиции в производство в США упали в 50 раз, а официальная безработица поднялась с 3.2 до 25 процентов. Попытки борьбы с депрессией Недовольство нищавшего населения стало представлять реальную угрозу. Ни пособий по безработице, ни системы иных социальных выплат, в США не существовало. Правительство консервативного президента Гувера создало несколько комиссий для оказания «помощи» безработным. Их главной задачей было… поднять настроение массы. Эти комитеты, обычно возглавляемые крупными капиталистами, нанимали актёров, давали рекламу в газеты, пытаясь вселить в безработных оптимизм и улучшить их психологическое самочувствие [245]. Любые же идеи о государственной помощи отвергались как вредные. Обстановка накалялась, требовались немедленные действия, чтобы предотвратить дальнейшее падение производства и возможный бунт голодного населения. На выборах 1932 года под лозунгом «Нового соглашения» (New Deal) президентом стал Франклин Делано Рузвельт. Одними из первых действий Рузвельта стали попытки остановить падение цен на продукты сельского хозяйства. Действуя в чисто рыночном стиле, для стабилизации цен было решено уменьшить предложение товара и ограничить производство. В голодной Америке уничтожили 6 миллионов голов свиней и 200 тысяч свиноматок, а так же запахали 10 миллионов акров хлопковых плантаций. Что не сделаешь, чтобы ублажить идола! Следующий шаг был более практичным. Срочно созданная Администрация по гражданским работам (CWA) наняла на временную работу около 4 миллионов безработных, чтобы дать им возможность как-то пережить зиму 1933-34 годов. Эта администрация имела такой успех, что весной 1934 года её немедленно закрыли, чтобы не создавать у людей представления, что правительство будет обеспечивать их работой. Параллельно была создана Администрация по общественным работам (PWA), которая нанимала безработных для строительства государственных мостов, дорог, школ, портов и госпиталей. Это агентство стало одним из главных источников помощи во время депрессии. Национальная администрация восстановления (NRA) занималась поддержкой профсоюзов и стала посредником при заключении коллективных соглашений о зарплате. Были приняты законы об установлении минимальной заработной платы, которой бы реально хватало на жизнь. Рабочую неделю ограничили 40 часами. Была создана корпорация, которая обеспечивала льготные кредиты для владельцев домов. Это позволило предотвратить банкротства средних американцев. Для ограничения новых биржевых пузырей в будущем, законом 1934 года была создана постоянная Комиссия по ценным бумагам (SEC). Комиссия получила большие права по надзору за биржей. Она ввела стандарты по корпоративной отчётности и ограничила «инсайдерскую» торговлю акциями (ситуации, когда менеджер или крупный акционер использует служебную информацию для получения прибыли в ущерб мелким акционерам). Были также приняты акты, запрещавшие сберегательным банкам и страховым компаниям напрямую спекулировать на бирже [246]. Продолжение депрессии Несмотря на эти меры, депрессия не прекращалась. Что было естественно — серьёзного перераспределения капитала с верху иерархии в низ не происходило. Миллионы людей жили в лачугах, собранных из фанерных ящиков, каждый день пускаясь в поиски краткосрочного заработка и в буквальном смысле в поиски куска хлеба. Сотни тысяч беспризорников скитались по стране, путешествуя в товарных вагонах. Реальную жизнь тех лет можно увидеть в американских фильмах 1930-х годов, например, «Our daily bread» [247] и «The grapes of Wrath». К 1935 году в США стали набирать силу социалистические и коммунистические идеи. Практика наглядно подтверждала выводы Маркса о наступлении всеобщего и последнего кризиса капитализма. Выборы губернатора Калифорнии едва не выиграл социалист Аптон Синклер. Приближались очередные выборы президента, что подвигло Рузвельта на новые реформы («Second New Deal»). Через администрацию WPA были выделены новые средства на общественные работы. Была создана система социального страхования, система государственных пенсий и пособий по безработице. В 1935 году были слегка увеличены налоги на лиц с высоким доходом. Даже эти меры вызвали обвинения Рузвельта в попытках «советизировать» Америку и слишком раздуть роль государства. Многие его инициативы были запрещены Верховным судом США. К 1937 году начал оживать биржевой рынок, и вместе с ним — промышленное производство. Но этот временный подъём быстро завершился глубоким спадом 1938 года. Неизвестно, сколько бы продолжалась депрессия, если бы не Вторая мировая война в Европе. Ещё более безнадёжная, чем в США, ситуация в Германии привела к власти Гитлера. Немецкие промышленники начали активное кредитование военного производства под залог богатства, которое будет награблено в будущей войне. В 1939 году Гитлер начал отдавать эти кредиты. Военные заказы из Европы, за которые европейцы расплачивались столь дорогим для американцев золотом, мгновенно оживили производство в США, и к 1940-41 году безработица сошла на нет. * * * Единственной страной, которая не поклонялась в те годы идолу, был Советский Союз. Сравним изменение промышленного производства в США и СССР в 1920-30-е годы (1929 год взят за 100, данные Лиги Наций 1937 года): 1927 1928 1929 1930 1931 1932 1933 1934 1935 США 89 93 81 68 54 64 66 76 СССР 64 80 131 161 183 198 238 293 Последствия борьбы с кризисами Пытаясь остановить стремительно распространявшийся после Второй мировой войны социализм, религия денег была вынуждена активно применять теорию Кейнса и идеальное золото для регулярного временного перераспределения капитала вниз иерархии. В этом разделе мы рассмотрим, к чему привели эти методы. Утрата устойчивости Поскольку всё равно капитал постоянно возвращается наверх иерархии, то неравенство с каждым витком и с каждым годом продолжает усиливаться. Наверху иерархии скапливается огромное количество ничем не связанных денег, которые представляют всё большую угрозу для стабильности системы в целом. В моменты очередного пирамидостроительства эти деньги заняты, но во время пауз они уходят в казино. После окончательной отвязки от золотого стандарта в 1971 году, деньги приобрели особую подвижность. В 1980-е годы перевод банковских операций в реальное время с помощью компьютеров резко сократил период обращения денег. Любимой рулеткой для богатых в последние двадцать лет стали международные валютные рынки. В отличие от казино в Монте-Карло, это валютное казино весьма существенно влияет на жизнь всех стран мира. В 1980 году обмен валют составлял 80 миллиардов долларов в день [248]. В 1998 году — 1 500 миллиардов. В 1998 году объём торговли реальными товарами и услугами составлял около 1 процента от объема обмена валют. 95 процентов всех валютных транзакций — краткосрочные спекуляции, 80 процентов — на срок меньше недели. Резервы всех правительств мира равны объему одного дня торгов на валютных рынках. Перепотребление Поскольку пирамида растёт, то с каждым разом в её основание требуется впрыскивать всё больше и больше денег. Учитывая, что ни верхи, ни низы не заинтересованы в простом повышении цен, то остаётся только один выход — увеличивать количество товаров на рынке. С одной стороны, противоречие вроде бы отсутствует, все счастливы: § потребители получают удовольствие от потребительских товаров, чем больше товаров, тем лучше, § владельцы средств производства получают удовольствие от увеличения прибыли; чем больше выпускается товаров, тем выше стоимость их собственности, средств производства, выше стоимость вторичного контура [249]. Но в этой схеме есть один интересный момент. Рост потребления не может остановиться, потому что тогда уменьшится поток денег в первом контуре, и упадут прибыли во втором. То есть даже если человек не хочет, он вынужден увеличивать потребление, его заставят потреблять по религиозным причинам. О механизмах такого насилия мы поговорим в последующих главах. С ростом производства связана и проблема экологии — поскольку потребление носит во многом материальный характер, то его постоянный рост истощает все природные ресурсы. Потребление нельзя остановить, потому что оно уменьшит прибыль, соответственно истощение земли будет идти до полного краха. Как мы отмечали ранее, ещё одной проблемой, напрямую связанной с массовым потреблением, является дегенерация товаров. Коммерциализация всех отношений Поскольку гораздо дешевле ввести в оборот уже существующий предмет или отношение, чем создать новый, то необходимость роста потребления постоянно втягивает в оборот то, что раньше не было товаром. Иначе говоря, происходит коммерциализация всего, а не только материальных вещей. Религия денег начиналась с продажи промышленной продукции. Постепенно она перешла, например, к продаже чистой воды или воздуха, которые никогда не были товаром. Далее доллары забирались во всё более глубокие нематериальные отношения между людьми. Мы уже говорили о превращении науки, образования, медицины, культуры, спорта в чисто коммерческие предприятия. В последние полвека произошла полная коммерциализация отношений в семье, что закончилось фактическим уничтожением семьи. Дегенерация по линии жена/муж — гёрлфренд/бойфренд — просто партнёр дошла до того, что сам процесс продолжения человеческого рода стал операцией купли-продажи, через искусственные осеменения, суррогатных матерей и клонирование. Последний шаг — активная коммерциализация отношений между сознанием и телом одного и того же человека. Сознание активно манипулируется с целью заставить его купить-продать то или качество или свойство тела. В сознание внушаются мысли о том, что какая-то часть тела несовершенна (несовершенна исключительно с религиозной точки зрения), что сознание должно продать способность одной части тела (например, способность рук работать) в замен на свойства другой части тела (например, пластическую операцию для груди). Видимо, далее последует производство и продажа частей тела, полученных генной «инженерией». Разрыв управляющих связей Из-за ускоряющегося роста пирамиды вверх происходит полный разрыв связей в управляющей модели. Во-первых, если раньше движению денег более-менее соответствовало перемещение товаров, то постепенно деньги стали перемещаться сами по себе. Во-вторых, произошёл сильный разрыв между управляющим и управляемым. Управляющий интересуется только краткосрочной квартальной выгодой, но не реальным положением дел в производстве или долгосрочными планами (вспомним девятую производную рынка акций). Любые негативные последствия, будь то обнищание низов, или загрязнение Земли, просто выкидываются в те страны и места, где не действуют законы. В-третьих, происходит всё большее вытеснение человека из системы управления. Из-за того, что компьютеры эффективнее, чем люди, в принятии «объективных» решений (особенно решений, основанных на цифровых моделях), а также для экономии на заработной плате, принятие решений в целом всё чаще производится компьютерными программами, а не живыми людьми. Это происходит как на спекулятивных рынках [250], так и при рутинных процедурах вроде выделения кредита на покупку машины или дома. В-четвёртых, сознание человека становится всё более узко-религиозным. В успехе фирм начинают играть главную роль правила бухгалтерского учёта и умение манипулировать финансовыми инструментами. 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38, 39, 40, 41, 42, 43, 44, 45, 46, 47, 48, 49, 50, 51, 52, 53, 54, 55, 56, 57, 58, 59, 60, 61, 62, 63 |

|||||||